实体药店超5000亿市场“四面受敌”!保健品、中药饮片大有可为

编辑说:日前,四大上市连锁公司披露2021年一季度季报,四大连锁营业收入与同期相比均有不同程度上升,但平均单店产出均低于去年同期。这些下滑可能来自哪里呢?是什么品类产品?是什么类型的药店?是什么类型的城市?有没有可以带来贡献的产品或区域呢?带着以上问题,米内网从零售监测系统(RDM)抽取三年连续报数上万家药店的数据一探究竟。

来源:米内网原创 2021-06-02 10:15实体药店

精彩内容

日前,四大上市连锁公司披露2021年一季度季报,四大连锁营业收入与同期相比均有不同程度上升,但平均单店产出均低于去年同期。这些下滑可能来自哪里呢?是什么品类产品?是什么类型的药店?是什么类型的城市?有没有可以带来贡献的产品或区域呢?带着以上问题,米内网从零售监测系统(RDM)抽取三年连续报数上万家药店的数据一探究竟。

四大上市连锁公司平均单产下滑

四大上市连锁公司2021年一季度季报透露的营业收入与同期相比均有不同程度上升,增长似乎不错,但结合药店数量细分析,这些增长贡献部分有可能是药店数量增长或老店营增所带来的。粗略地将营业收入除以药店数量(含加盟店)分析其平均单店产出情况可以发现,四大连锁的平均单产均有不同程度下滑,四大连锁2021年一季度的平均单店产出均低于去年同期,这主要是2020年疫情——医疗器械、消毒用品等产品销售导致单店产出较高,如抛除这一因素,用2021年一季度与2019年一季度相比,可以看出除一心堂外,其它三大连锁2021年一季度平均单店产出均低于2019年一季度。那么这些下滑可能来自哪里呢?是什么品类产品?是什么类型的药店?是什么类型的城市?有没有可以带来贡献的产品或区域呢?

表1:四大上市连锁2019-2021年一季度平均单店产出分析

注:药店数量含直营店与加盟店数量

数据来源:上市公司季报、半年报、年报

强者恒强,弱者恒弱

依据药店年销售额可将药店分成四大类型,分别是小型药店(销售年规模≤100万元)、中小型药店(100万元<销售年规模≤300万元)、中大型药店(300万元<销售年规模≤500万元)及大型/超大型药店(销售年规模>500万元)。从图1销售趋势图来看,不管是哪一类型药店,2021年一季度增长趋势均呈下滑之态势,其中中、小型药店下滑最为明显,出现负增长态势,这与一季度春节,以及防疫产品销售回落有关,而大型与超大型药店增长幅度虽然收窄,但仍为正增长的态势。从不同城市级别来看(见图2),县级城市的增长趋势好于非县级城市,呈正增长趋势,但涨幅有所收窄,而地级城市在2021年一季度的增长趋势令人担忧。

图1:各类规模药店(含药品与非药品)季度销售趋势

MAT:前向滚动12个月加和总计

销售趋势:环比增长率

数据范围:连续三年报数药店

图2:不同城市级别药店(含药品与非药品)季度销售趋势

MAT:前向滚动12个月加和总计

销售趋势:环比增长率

数据范围:连续三年报数药店

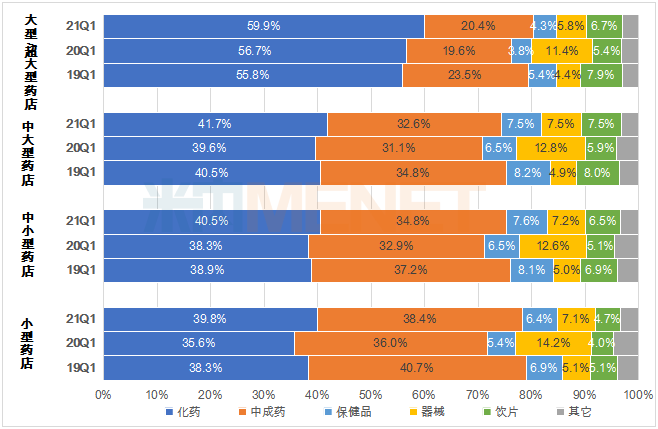

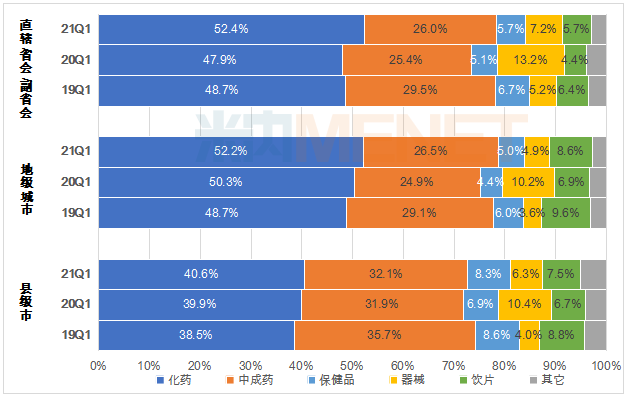

在实体药店的产品经营中,不管哪种规模类型或不同城市级别的药店,药品均为主销品种,占比超过七成。从时间对比来看,2019年-2021年一季度,化学药份额仍在不断攀升之中,这主要是得益于重病用药(如抗肿瘤用药)、慢病用药、维矿类药品等药品的销售带动;2020年一季度受疫情影响,感冒、止咳、退烧药不得进行销售,中成药份额有明显萎缩,到了2021年一季度,中成药份额虽有回升,但仍未能达到2019年一季度之占比,市场恢复仍有待时日。药品销售占比高的药店分别出现在大型/超大型药店和小型药店,2021年一季度的占比分别为80.3%与78.2%,虽然大型药店与小型药店药品占比相差无几,但药品的结构却大相径庭,对于大型/超大型药店而言,化药及处方药占主导地位,对于小药店而言,化学药与中成药平分秋色,非处方药占比略胜一筹。从城市级别来分析,地级及以上城市是化学药的主战场,化学药的份额均超过50%,相对而言,县级市中成药的占比则高于地级以上城市,2019-2021年一季度的份额均超过30%。

在疫情防护成为常态化后,器械类的销售份额较2020年一季度有明显回落,但仍高于2019年一季度。对保健品、饮片而言,其份额较2020年一季度回升,虽低于2019年一季度,但销售有上升之势,消费者保健、养生意识加强,仍有发展空间可拓。不同规模类型的药店,经营品类特征略有差异。像大型/超大型药店,中药饮片和器械是不可忽略的品类;中大型药店的保健品、器械和饮片,在2021年一季度几乎同等重要;对于中小型药店和小型药店,器械和保健品则是可以提升盈利的重要品类。从城市级别来看,保健品在县级城市的比重均高于地级以上城市,这与各地的医保政策松紧程度(有些地区要求医保药店不能销售非药品)有一定关联;器械这一品类,在直辖市/省会/副省会这一类的大城市,人口相比密集,需求量也较大,份额也相对较高一些;而中药饮片则在地级及县级城市的份额偏高一些,中小城市生活节奏相对较慢及用中药饮片治疗、养生的长期形成的习惯有一定关联。

图3:各类规模药店各大类产品2019-2021年一季度销售份额

数据范围:连续三年报数药店

图4:不同城市级别药店各大类产品2019-2021年一季度销售份额

数据范围:连续三年报数药店

2020年受疫情影响,作为提供防疫产品的实体药店,总体有所获益——从米内网中国城市实体药店终端竞争格局显示,2020年实体药店经营规模达5576亿元(含非药品),较2019年上升了3.85%。在需求猛增之后,需求平稳回落则在2021年一季度体现出来。

在疫情的洗礼之下,消费者健康意识有所提升,一些常见病患病减少,同时,部分城市药店禁止销售常见病的感冒止咳类等药物,再加上春节期间大多药店不营业,在多重因素的夹杂之下,使得2021年一季度以治疗常见病药物销售为主的中小药店的销售业绩受到冲击,对于大型/超大型药店而言,在医保、处方外流及国家集采等政策的催化下,抗肿瘤用药等重、慢病用药成为其主要销售对象,从而减轻其销售增速的下滑进程。在疫情防护成为常态化后,器械类的销售份额较2020年一季度有所回落,但仍高于2019年一季度。保健品与饮片在2020年疫情的冲击下,去实体药店购买需求减少,2021年市场虽有回暖,但未能达到2019年的状态。

随着网上药店在有处方情况下可销售处方药的政策开放,以及医疗机构部分药品价格低于零售药店销售价格,患者回流、药店不断新增等因素的影响下,实体药店“四面受敌”,随着医保“双通道”的开通,实体药店似乎又点燃新的希望,不管怎样,药店还是要抓住消费者本质需求,做好服务,拉住消费者的“心”,才是发展的硬道理。